相信美光的原因

美光发布财报在即。有外国分析师认为,美光大概率可以超过市场预期,因为美光代表了半导体市场上最好的交易之一,可以发挥人工智能相关投资支出的增长,特别是在数据中心市场。

作者:The Asian Investor

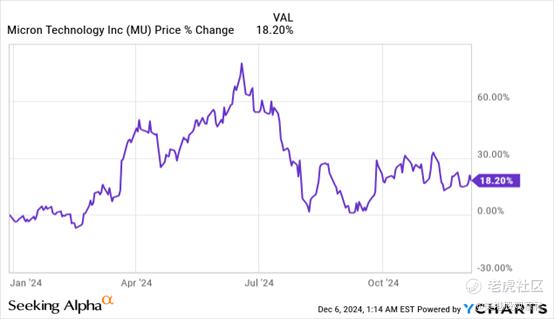

美光计划于2024年12月18日提交其第一财季财报,这家内存制造商很有可能超过盈利预期,并以其2025财年的指引给投资者留下深刻印象。这家半导体公司可能会看到其高带宽内存产品的毛利率增长,美光曾表示,预计这将增加综合毛利率。相信美光代表了半导体市场上最好的交易之一,可以发挥人工智能相关投资支出的增长,特别是在数据中心市场。随着美光股价的盘整,目前的市盈率远低于行业平均水平,风险状况普遍偏向上行。

HBM3E可能是一个巨大的催化剂

美光公司的HBM3E 12-high 36GB存储芯片的出货量将在2025财年增加,该公司预计需求将大幅增长。虽然该公司尚未发布其最新的具有人工智能功能的存储芯片的具体指引,但管理层表示,预计明年HBM的出货量将大幅增加。该芯片预计将提供强大的存储性能,并将能效提高20%。由于高带宽内存解决方案的需求增长,管理层表示,在2023财年到2025财年之间,高带宽内存市场的规模将增长6.25倍,到明年年底,总市场规模将增长到250亿美元。

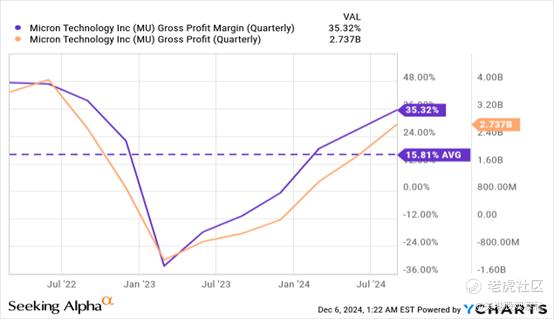

对下一代具有人工智能功能的内存产品的预期需求激增,可能会导致美光的毛利率上升,而美光的毛利率已经处于上升趋势。在最近一个季度,美光的毛利率为35%,而三年平均毛利率为15.8%。与三年平均水平相比,美光的毛利率已经翻了一番,根据该公司对25年第一季度的预测,这家内存制造商预计利润率将连续增长至39.5%。

英伟达的最新财报显示,市场并没有看到AI支出的放缓,企业继续在GPU上大举投资。实际上,英伟达为当前季度提交了强劲的收入展望,因为它开始出货高需求的Blackwell GPU。由于GPU需要高带宽内存,美光有很大的潜力在2025财年扩大其毛利率……并且可能在这里也看到收入增长加速。

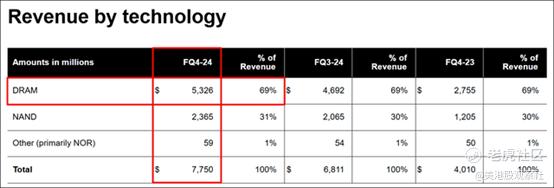

美光的大部分收入来自其DRAM产品组合,这也是HBM产品已经产生积极利润影响的地方。在最近一个季度,美光仅从其DRAM产品组合中就创造了53亿美元的收入,占收入份额的69%。然而,随着HBM出货量在2025财年的增长,相信美光可以实现更高的收入份额70-75%,这将由更强的平均售价和更高的出货量推动。

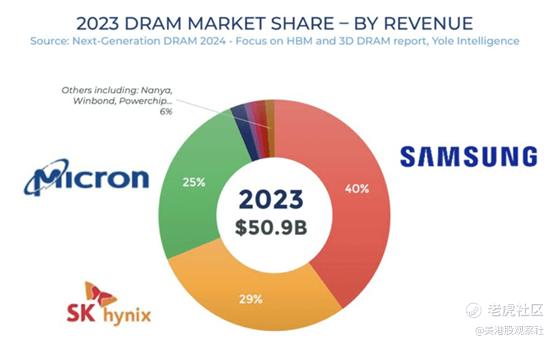

HBM出货量的增长也可能导致内存公司的市场份额增加。目前,美光是市场上第三大内存芯片生产商(市场份额为25%),仅次于三星和SK海力士,这两家公司分别拥有40%和29%的DRAM市场份额(基于2023年的指标)。市场份额的增加、平均销售价格的提高、毛利润的扩大和资本回报的增加,都可能成为公司2025财年估值大幅上升的催化剂。

有利的每股收益预期修正趋势

美光可能会有一张强劲的盈利成绩单,主要是由于对公司下一代高带宽内存解决方案的需求增长。在过去的九十天里,分析师已经12次提高了他们的每股收益预测,相比之下有10次每股收益向下修正。

市场普遍预测美光将每股收益1.77美元,而这家半导体公司在去年同期每股亏损0.95美元。并没有看到美光每股收益下调的好理由,特别是因为需求情况似乎非常强劲。因此,如果美光超过第一季度的预期,盘后股价如果强劲也不会让人感到惊讶。

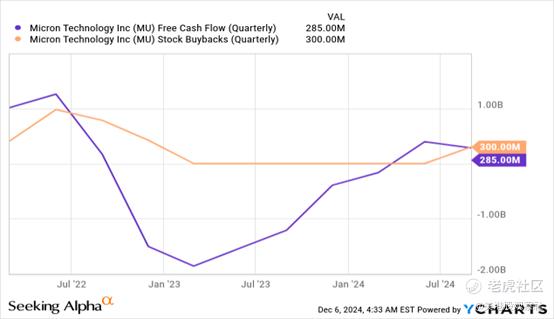

资本回报游戏

许多半导体公司在市场条件繁荣的情况下向股东返还大量现金。英伟达作为一个例子,宣布了500亿美元的股票回购,但即使是像美光这样的较小公司也在向投资者返还大量现金。美光在2021财年到2024财年之间完成了44亿美元的股票回购(6300万股),如果HBM3E的市场条件保持看涨,这家存储器制造商可能会在2025财年回购更多股票。在最近一个季度,美光以3亿美元的总对价回购了约320万股股票。

当股价被低估时,股票回购显然对公司来说非常有意义。在美光的情况下,目前市盈率低于8.0倍(12.8%的盈利收益率),回购将是资本的良好使用。

估值

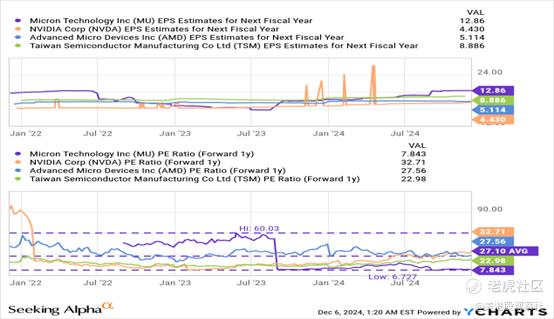

美光比其他AI半导体游戏的关键优势在于股票仍然非常便宜。美光与其最新的HMB3E产品有很大的上行潜力,该产品将于2025财年推出,为其提供了提升其毛利率的机会。

在估值方面,美光也是一个真正的便宜货:股票的市盈率为7.8倍——基于2025财年的估计——相比之下过去三年的平均市盈率为27.1倍。

美光可以很容易地以15倍的市盈率交易,前提是存储器制造商继续增长其收入、自由现金流和毛利率。15.0倍的市盈率仍然显著低于27.1倍的长期市盈率平均值和行业平均市盈率22.8倍,但会考虑到美光过去经历的高盈利波动。

对于一家预计在未来几年将像美光那样积极增长收益的公司来说,15.0倍的市盈率并不是一个高倍数:根据共识预期,美光的收益预计将在2025财年激增587%,在2026财年增长44%(预计在此之后下降15%)。即使在这样的快速增长下,美光的15倍公允价值市盈率仍然比台积电便宜得多,并且似乎是考虑到其他半导体公司以更高的市盈率交易的情况下的一个合理的折中方案。

15.0倍的前瞻性市盈率意味着大约91%的重估潜力和每股191美元的公允价值。然而,这只是动态数字,如果美光继续回购更多股票,并且在2025财年上半年报告强劲的HBM3E出货量数据,那么美光的股价在未来十二个月内极有可能翻倍。鉴于与其他半导体公司的相对低估,美光有很大的追赶潜力。由于美光预计明年每股收益将真正显著增长,因为HBM出货量的增长影响到美光的底线,美光的股价很容易翻倍,然后也不会被高估。

风险

美光的最大风险与公司在HBM3E出货量增长上失望有关,这对于半导体公司的股价重新估值至关重要。此外,对内存产品的支出经常被证明是波动的,导致美光的收益(预期)大幅波动,这使得每股收益预测更具挑战性。

因此,如果存储器制造商在2025财年的HBM3E出货量增长上失望,或者在增长其毛利率方面失望,那么会改变投资者对美光的看法。另一个对美光看涨案例的具体风险因素是,如果对HBM产品的需求放缓,公司可能会决定缩减投资支出……这可能也表明股票回购支出的放缓。

总结

相信美光将在2024年12月18日有一个强劲的财报。这些预期的原因包括:正如英伟达上个季度的财报所示,公司继续在与人工智能相关的资本支出上花费大量资金,特别是GPU,这类产品需要美光的高内存带宽解决方案来处理人工智能应用。

此外,美光本身预测从2023财年到2025财年高内存带宽解决方案的市场规模将增加6.25倍,这表明对于提供下一代以人工智能为重点的数据中心内存解决方案的公司来说,定价权很强。每股收益修正趋势总体上也是有利的。

最重要的是,美光为投资者提供了AI/半导体市场中最好的交易,因为它基于盈利的低估值。没有其他主要的AI公司像美光那样便宜,尽管公司在2025财年与美光的HBM3E 12-high 36GB芯片的出货量增长有关,有很大的意外潜力。美光的股价很容易翻倍,而在2025年第一季度的财报卡之前的风险概况非常偏向于上行。

$美光科技(MU)$

交易商排行

- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.47

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47