ACY证券:美元近两周为何如此之强?

近期债务谈判的行情与2011年最大的区别在于长端国债利率与美元的走势。2011年长债利率大跌引发美元汇率贬值,而如今却是长债利率上升,导致美元升值。回顾历史,反而和2013年政府停摆有些类似。

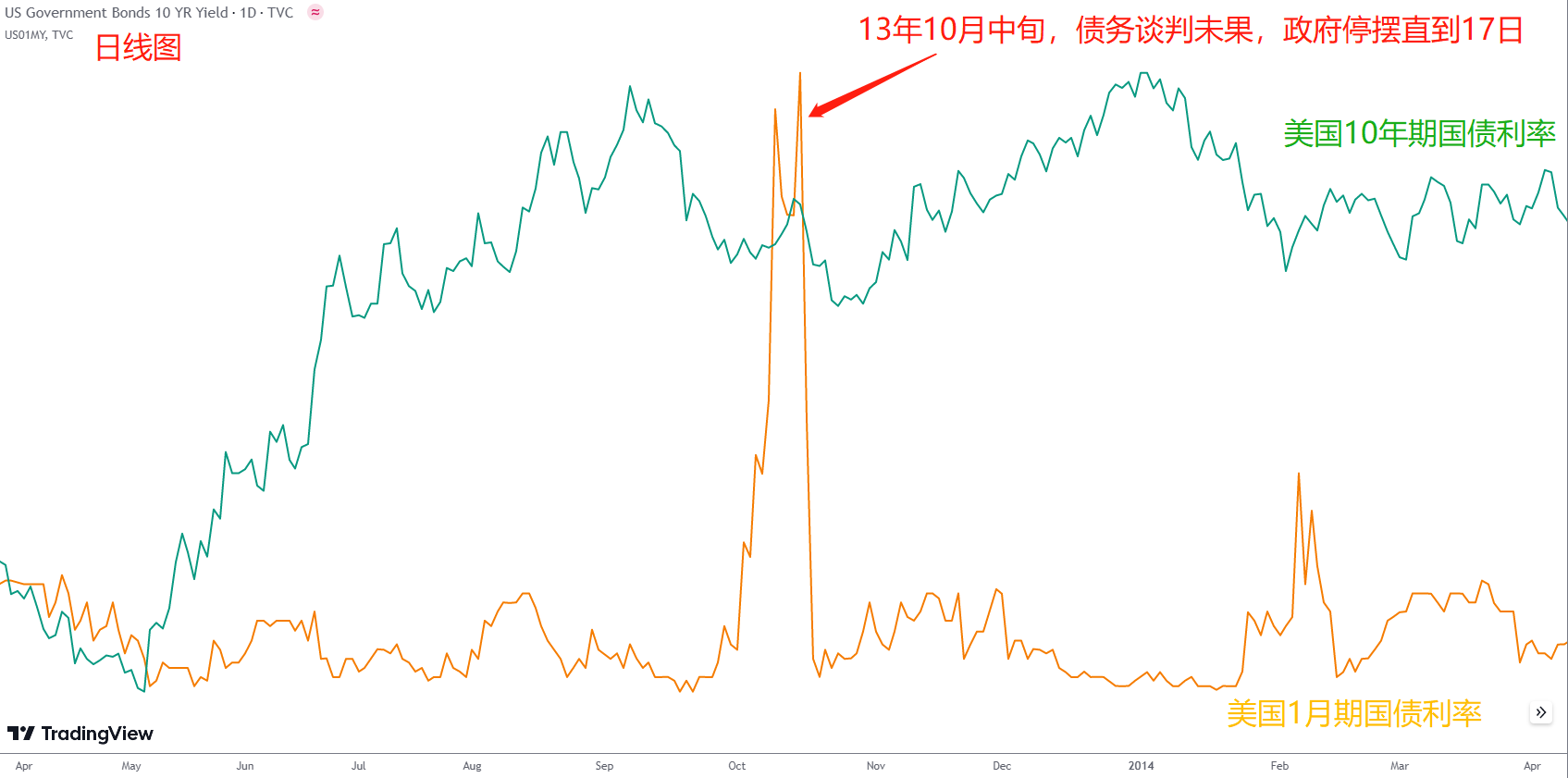

2013年美国长短期国债利率表现

由图可见,2013年10月,债务上限谈判无果,美国政府从月初开始停摆,直到17日共和党让步。在此期间,短债利率暴涨,带动长债利率上扬。而在债务提高上限后,长短债利率均吐出了全部涨幅,美元也长债利率吐出涨幅。不过当时美元的波动根本不及当下的涨幅,美元汇率与长债利率的大幅飙升另有原因。

USDIndex半年来走势

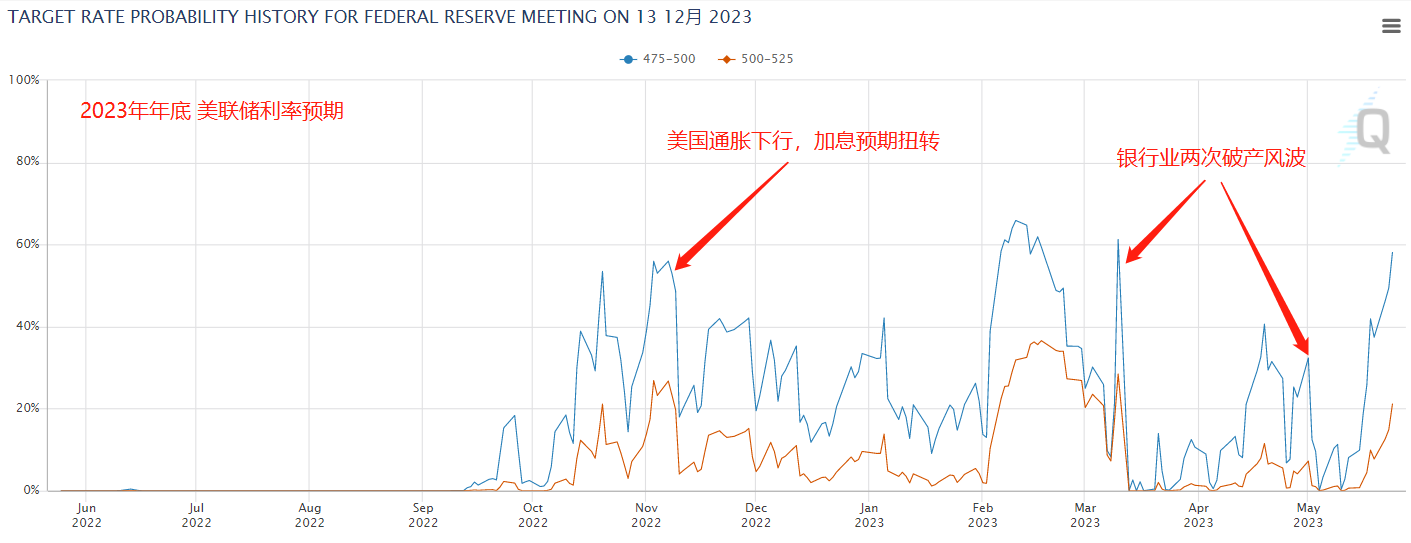

从美元指数近半年的走势来看,每次美元的扭转都伴随消息面动能。去年11月份,多重消息面令美元长线见顶大幅下滑,直到2月份美国数据转强才令美元止跌转涨。然而好景不长,3月中旬的银行业破产,再度令美元俯冲。直到5月10日,美国通胀发布,依旧顽固的核心通胀令加息预期触底反弹。叠加债务谈判的影响,美元指数与长端利率同步飙升。能够发现,在美元的大涨大跌之间,起到决定性作用的还是通胀与加息预期。

由图可见,市场对美联储年底利率的预期与美元指数的转折节点相吻合。让美元在去年11月和今年3月转涨为跌的关键,便是加息预期的同步见顶回落。近期的美元指数的暴涨,也符合加息预期的飙升。因此想要看空美元,关键就在于下一个令加息预期扭转的信号。从消息面来看,要么是核心通胀低于预期(例如今晚的核心PCE物价指数,但可能性不大),要么是银行业再度破产,而债务谈判成功同样对美元有短线利空影响。

目前来看,核心通胀下降是指不上了,但银行业破产是值得关注的。老生常谈,银行之所以破产,其根本原因是资产表中的“持有到期”长期债券大幅贬值导致的。而最近美国长端利率暴涨,债券价格进一步下跌,只会让银行业更加危险。从行情来看,西太平洋合众银行股价已经连续三个交易日下滑,美国KRE地区银行指数同样走弱。虽然还未转入空头趋势,但危机正在爆发的边缘徘徊。

整体来看,对美元的观点还是保持一致。美元越往上走,承受的空头压力便会越大,短线最值得期待的利空信号,一方面是银行破产或股价暴跌,另一方面则是债务谈判成功。

USDIndex日线图

从美元指数日线图来看,短线动能实在是过于强势,左侧做空的胜率极低,日内还是配合数据以逢低看涨为主。不过100日与200日均线仍有空头残留,3月份高点提供供给区阻力。中短线空单有入场机会,但需要配合消息面利空,指标方面关注右侧信号。可以等待MACD快慢线形成高位死叉,柱线出现背离,同时随机指标保持开口回归中心区域,以提高入场时下行的动能。上方阻力位置可以关注105关口。

今日数据 – 北京时间

20:30 美国4月核心PCE物价指数

20:30 美国4月耐用品订单月率

22:00 美国5月一年期通胀预期终值

联系我们

电话:167 4049 5509(中国)

1300 729 171(澳大利亚)

微信:acyauzh

官网:https://www.acy-zh.com

邮箱:support.cn@acy.com

本文内容由第三方提供。ACY证券对文中内容的准确性和完整性,不做任何声明或保证;由第三方的建议,预测或其他信息导致了投资损失,ACY证券不承担任何责任。本文内容不构成任何投资建议,与个人投资目标,财务状况或需求无关。如有任何疑问,请您咨询独立专业的财务或税务的意见 。

2023-05-26

交易商排行

- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56