FXTM富拓:通胀再度爆表9.1%,业绩期将近,美企料实现近两年来最低盈利增长

美国6月通胀“爆表”程度令人咋舌,市场预期美联储将更激进地推进加息,美股严重承压。

美国劳工部周三公布数据显示, 6月CP I环比上涨1.3%,超出市场预期的1.1%,同比上涨9.1%,亦远高于市场预期的8.8%,续创40多年来新高。剔除波动较大的食品和能源价格后,核心CPI环比上涨0.7%,同比上涨5.9%。

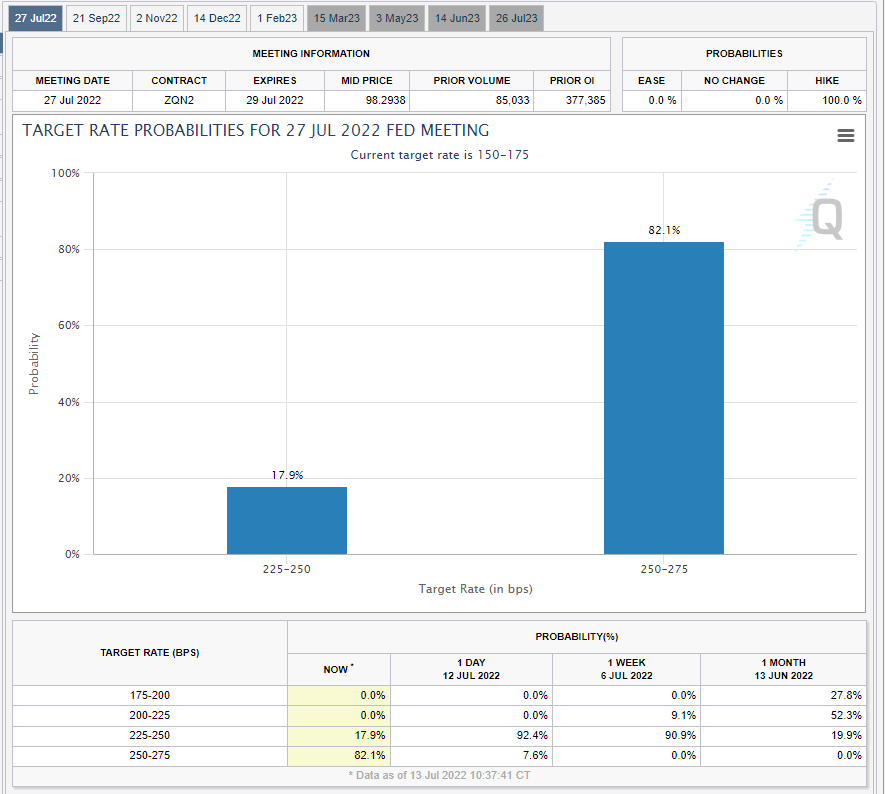

通胀全线高于预期,并再次刷新自1980年以来的纪录新高,打碎了市场一众对美联储可能放慢加息步伐的幻想,市场对7月底美联储加息的概率猛烈上升。

在CPI通胀率公布后,CME 美联储观察反映市场对7月28日加息100个基点的概率已达到82%,几乎肯定了7月将加息100基点,美股三大指数于是震荡收跌。

’

昨晚的CPI数据除了反映出能源和食品价格涨势非常强劲,更让市场担忧的是通胀高的状况未必是短暂的,原因是连基础服务和运输价格也再进一步增加物价压力,汽车和服装等商品价格也是持续上行,美国全面通胀状况基本没有因为过去几个月的加息而放慢。

通胀“高烧不退”进一步加大了美联储大幅加息的压力,高通胀和金融环境收紧无疑将影响今年下半年上市公司业绩和股市表现。

眼下,新一轮财报季已启动,接下来我们对标普500指数成分股二季度整体业绩展开预测。

标普500指数成分股业绩增速料继续放缓

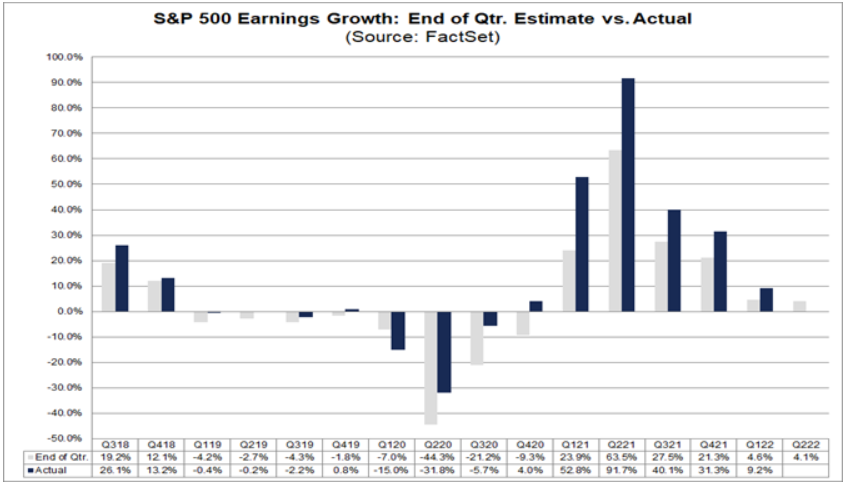

根据机构数据,预计标普500指数成份股公司2022年第二季度整体盈利增长4.1%,这将是2020年第四季度以来的最低值,也是连续第五个季度增速放慢。由下表可见,2021年第二季度企业盈利暴增91.7%,原因可能是当时全球经济全面重启。

不过,好在过去六个季度(2020年第四季度至2022年第一季度)标普500指数成分股业绩均超过预期,即使在盈利大幅下滑的季度(2020年第一季度至第三季度),实际降幅也小于预期。以此看来,今年二季度盈利也有可能好于预期。

分析师们3月份时曾预测标普500指数企业盈利增长5.9%,显然通胀形势和加息前景的变化促使他们快速调整了预期。

分行业看,能源类公司将处于领跑地位,预计盈利增长约42%;而由于物价上涨、库存受限、消费需求下滑,非消费必需品类公司可能表现疲弱,预计盈利下降21%。

技术面继续承压

从技术图表看,标普500指数继续延续今年1月以来的下降趋势,走势一浪低过一浪,累计跌幅达20.6%。目前,该指数约报3816,试图向3922展开反弹。

标普指数此前曾在3922一带形成技术性“双顶”,同时这也是50日均线切入位,因此给市场反弹带来双重阻力。如果这次反弹又在上攻3922时失利,那么股指将下探前期低点3670,跌破后下一支撑位见3603。

反之,如果标普指数能成功上破3922,则有可能挺进下一阻力位4184,进而摆脱近期下降趋势,进入横盘整理。

了解更多信息,请访问:FXTM

免责声明:本书面/视频材料为个人观点和想法,不应被理解为包含任何类型的投资建议和/或任何交易的邀请。它并不意味着有义务购买投资服务,也不保证或预测未来的业绩。FXTM富拓及其网络联盟商、代理机构、董事、管理人士或职员不保证任何信息或数据的准确性、有效性、时效性或完整性,对基于以上信息进行投资造成的损失不承担任何责任。

风险警示:差价合约(CFD)是复杂的交易品种,由于杠杆原因,存在快速亏损的高风险。应该仔细考虑您是否理解了CFD的原理以及您是否能够承担亏损的高风险。

编者按: FXTM富拓品牌:ForexTime Limited 受CySEC 监管(执照号:185/12),获得南非FSCA许可, FSP编号46614。Forextime UK Limited获得FCA授权和监管 (执照号:777911)。Exinity Limited受毛里求斯金融服务委员会监管,执照号C113012295。

本文作者: FXTM富拓首席中文分析师杨傲正

2022-07-14

SFFE2030可持续发展金融企业金榜(第一届)最佳多元资产交易平台奖 FXTM富拓

FXTM富拓自成立至今,已迅速构建起全球业务网络,提供包括外汇、贵金属、股票等在内的多元化金融产品,满足不同投资者的需求。平台以超低的点差和高效的线上交易环境赢得市场青睐。FXTM富拓在全球多个监管区域运营,确保了业务的高度合规性和透明度。FXTM富拓的这些成就和努力,使其成为国际金融市场上值得信赖的品牌,并为全球投资者提供了坚实的支持和服务。这些因素共同构成了FXTM富拓获奖的有力理由。

交易商排行

- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管69.35

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56